2020年各地固投及交通基建投资规划点评 2020年03月02日鲍荣富执业证书编号:S0570515120002

方晏荷 执业证书编号:S0570517080007

王涛 执业证书编号:S0570519040004

王雯 执业证书编号:S0570119080192

交通投资有望继续稳健增长,政策面及融资环境有望持续向好

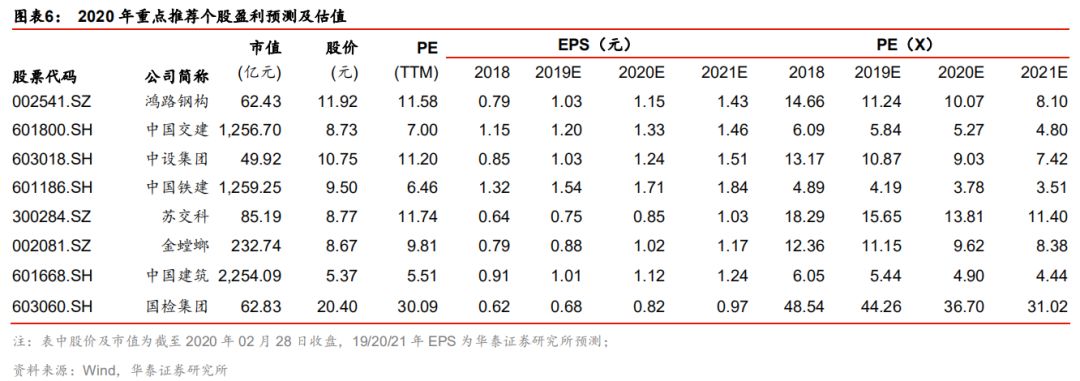

我们梳理29个省市2020年政府工作报告中GDP、固投及交通基建投资规划数据,认为:1)2020年地方通过投资进行大规模刺激的可能性较低,但固定资产投资仍存在区域性机会,疫情对经济冲击较大,后续基建补短板有望加码;2)天津、华东(皖赣闵)、华南(粤桂琼)固投增速目标位列前列,辽宁/广西/江西/浙江/江苏/山东等地交通基建投资规划增速较快;3)中央层面逆周期调节基调已比较明确,地方响应积极,云南等地大型投资计划陆续发布。当前政策面及融资环境有望持续向好,继续推荐基建产业链中设集团(11.070,0.32,2.98%)、苏交科(9.200,0.43,4.90%),钢结构龙头鸿路钢构(12.550,0.63,5.29%),低估值金螳螂(8.790,0.12,1.38%)、中国建筑(5.430,0.06,1.12%)。

固定资产投资:2020年固定资产投资或继续保持较明显区域分化

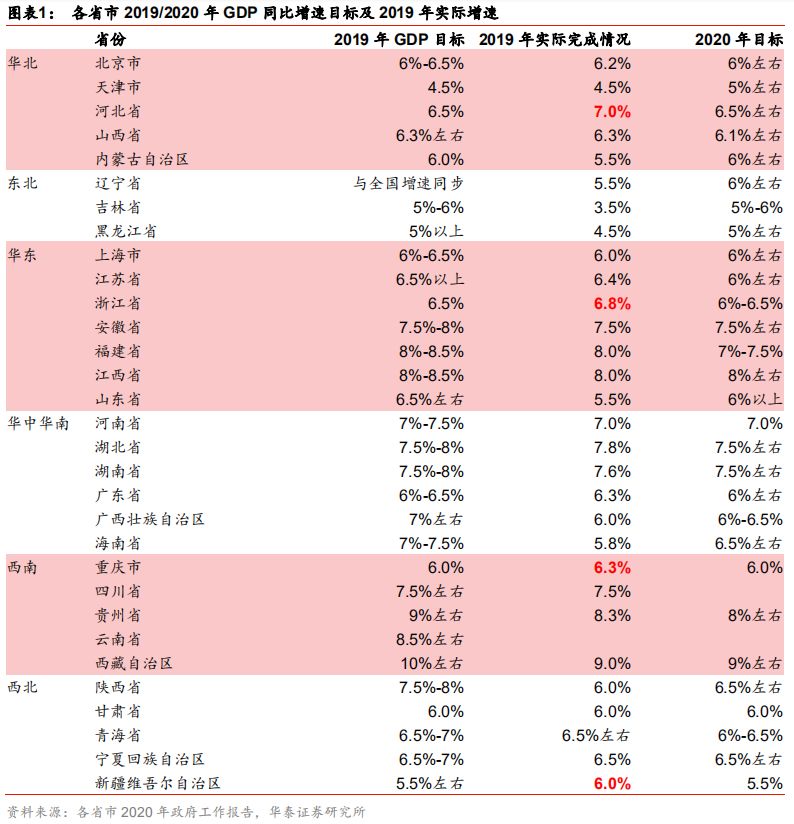

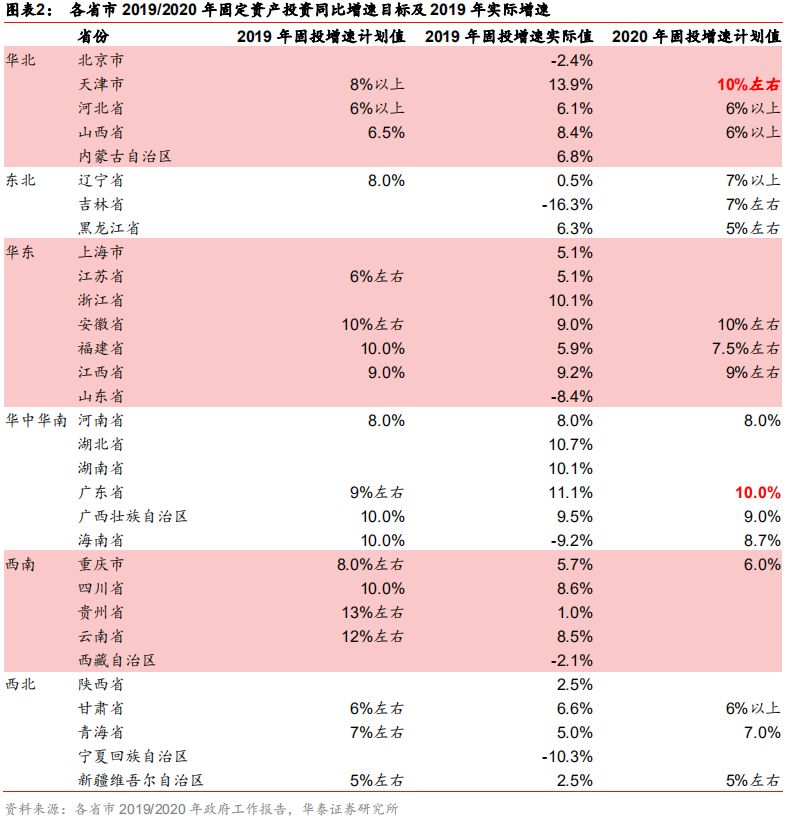

2020年7个省份GDP增速目标保持不变,23个地区的目标值低于19年目标值,仅天津上调GDP目标至5%,19年19个公布固投目标增速的省份中仅7个完成任务,20年17个公布目标的省份中仅广东、天津两地上调增速(均为10%),天津、华东(皖赣闵)、华南(粤桂琼)各省的固投增速目标位列各省前列。我们认为,主动下调GDP和固投目标增速可能预示着经济下行压力仍然较大,但为保持经济高增长而通过投资进行大规模刺激的可能性较小,疫情对经济的冲击较大,后续为完成“十三五”、全面建成小康社会目标,基建有望加码,固定资产投资或存在区域性机会。

交通基建投资:财政较好省份2020年交通基建投资有望持续增长

据各省交通运输工作会议,2020年交通基建投资规划区域分化仍十分明显,辽宁/广西/江西/浙江/江苏/山东20年交通固定资产投资计划值相比19年计划值同比增长152%/27.3%/25%/15.4%/15%/13.6%,广东/河北/河南/福建/陕西计划同比增速在5%-10%,而青海/海南/西藏/贵州的20投资计划较19年的计划有所缩减,我们认为20年财政实力较强省份交通投资较高的增长目标有望带动全国的交通投资继续实现稳健增长,十三五目前高速公路建设进度相对滞后,各省市20年公路投资有望加速,华东等地的交通投资高增速目标有望助区域内基建设计、工程龙头基本面持续超预期。

短期具备政策及资金面催化,20Q2后或迎中长期预期改善

当前中央层面逆周期调节基调已比较明确,云南等地方层面的配套项目提速政策逐步发布,1月社融中与基建相关的中长期贷款,非标,地方债均表现较好,政策面及资金面有望持续向好。2月末建筑复工明显提速,我们预计疫情过后建筑营收、订单增速有望明显恢复。当前SW建筑与沪深300PE(TTM)比仍低仅0.78,基建央企及设计龙头估值均处于历史底部位置,但全年基本面向上及中长期ROE改善的可能性大。我们认为,短期具备政策及资金面催化,建筑板块存在估值修复机会,而中长期基本面的改善有望带动建筑在疫情后取得持续超额收益。

风险提示:地方投资规划无法完成;基建投资资金来源改善不及预期。

正 文

20年交通固定资产投资有望继续实现稳健增长

地方两会基本召开完毕,2019年区域经济增速分化趋势延续,多地2020年的GDP增速目标低于2019年。截至2月28日,全国31个省市已有29个省市在1月份召开两会,四川、云南两地的两会原定2月初召开,因疫情防控需要而推迟,具体时间尚未明确。根据已经发布的政府工作报告来看,29个省市中有18个省市完成2019 年初设定的GDP增长目标,仅有河北、浙江、重庆、新疆4个省市超额完成目标增速(占比13.8%),14个省市实际值和目标值基本一致或者勉强达到目标增速区间的下限(占比48.3%),而其余11个省市(37.9%)均未完成年初目标,目前我国经济发展区域分化的现象依然明显。

相比于2019年,各省市普遍下调2020年经济增速预期目标。29个省市中仅天津上调了2020年经济增长预期目标(从2019年的4.5%提高到5%),7个省市保持目标不变,其余21个省市全部下调预期目标(占比72.4%)。分区域来看,西南地区西藏、贵州预期增速目标较高,分别为9%和8%;中部地区各省份2020年预期目标仍保持较高水平,如湖北、湖南等都在7.5%左右;东部地区大多下调到6%左右,如江苏、上海、山东等地。

我们认为对于大部分省份而言,主动下调GDP目标增速一方面可能是考虑到经济下行压力加大,各省市根据实际情况适时调整预期,另一方面表明近年来随着经济结构转型的需要,地方政府对GDP保持高增速的诉求有所下降,更加重视经济增长的质量,为保持经济高增长而通过投资进行大规模刺激的可能性较小。值得注意的是,由于各省市的GDP目标制定在疫情发生之前,目前Q1经济受到疫情影响较大,2020年作为“十三五”收官之年,也是决胜全面完成小康社会目标、决战脱贫攻坚、实现第一个百年奋斗目标的关键之年,我们预计在疫情得到有效控制之后,基建补短板有望加码。

17个公布固定资产计划投资增速的省份中,仅广东和天津2020年的计划增速高于2019年计划增速。2019年初共有19个省公布了当年的固投计划增速,但在去杠杆和防风险大的政策环境下,仅7个省份最终完成了年初目标,西北、西南等政府财政实力相对较弱地区的省份目标完成情况较差。目前共有17个省在政府工作报告中发布2020年固投计划增速,其中仅广东(从2019年的“9%”提高到“10%”)和天津(从2019年的“8%”提高到“10%”)两地2020年的固投计划增速高于2019年计划增速,山西、福建、广西等6个省市下调了2020年固定资产投资增速目标,河北、安徽、江西等7个省市维持不变。从区域上看,天津、华东(皖赣闵)、华南(粤桂琼)各省的固投增速目标位列各省前列,区域之间固定资产投资增速的分化可能较为明显,固定资产投资存在区域性机会。

2020年财政实力较强省份交通投资较高的增长目标有望带动全国的交通投资继续实现稳健增长。2019年12月27日,国务院新闻办公室举行的交通运输高质量发展新闻发布会上表示2020年,交通运输部要完成铁路投资8000亿元左右,公路、水路投资1.8万亿元左右,民航投资力争达到900亿元,全面完成“十三五”规划各项目标任务。目前已有22个省份公布了2020年交通类基建投资的规划值,尽管各省之间在披露口径上略有差异,但同一省份在不同年份间披露的口径一致,因此数据仍然具备可比性。从目前已经公布投资计划的省份来看,辽宁/广西/江西/浙江/江苏/山东2020年交通固定资产投资计划值相比2019年计划值同比增长152%/27.3%/25%/15.4%/15%/13.6%,广东/河北/河南/福建/陕西同比增速在5%-10%,青海/海南/西藏/贵州的2020投资计划较2019年的计划有所缩减,整体数据体现了比较明显的两极分化,我们认为2020年经济、财政实力较强省份交通投资较高的增长目标有望带动全国的交通投资继续实现稳健增长。

十三五目前高速公路的建设进度相对滞后,各省市2020年公路投资有望加速。交通类投资及水利投资19年以来投资增速同比有所改善,我们认为也显示出19年财政发力较多的基建类别的融资改善,但规划、土地等问题可能对其仍然存在较大制约。以高速公路为例,公布十三五高速公路通车里程目标的省份十三五末计划通车16.94万公里,18年末通车里程14.26万公里,待通车里程为十三五计划总新增通车里程(十三五末规划总通车里程-十二五末实际通车里程)的58.4%,截至2018年末仍有20个省份的待通车里程超过十三五期间计划新增通车里程的50%。但从十二五的数据看,2013年末十二五的待通车里程占十二五计划新增通车里程的36%,仅有9个省份在2013年末的待通车里程超过十二五新增总目标的50%。我们认为十三五目前高速公路的建设进度相对滞后,且根据交通运输部数据,2019年M1-11公路投资增速(1.9%)较低,若想要完成或接近完成十三五通车里程目标,各省2020年公路投资在资金允许情况下有望加速。

中央层面逆周期调节基调已比较明确,云南等地方层面的配套项目提速政策逐步发布。通过梳理2020年各省市政府工作报告统计,已经公布的29省市中有 22个省市明确了在高铁、高速公路、机场等方面的计划项目和举措,其中湖北明确提出根本解决高铁短板问题、重庆提出深入实施高铁建设五年行动方案。而近期政治局常委会,国务院常务会,新冠肺炎领导小组会,国资委复工会等多个场合明确了全面实现小康任务必须完成,要积极做好“六稳”工作,与2018/2019年不同的是,本次地方响应较为积极,各地方近期大型投资计划陆续发布,如云南已发布的“双十”重大工程行动等。

近期建筑板块相对沪深300跑出明显超额收益,基建龙头领涨,当前建筑板块相对沪深300估值优势仍显著,我们认为短期建筑板块仍有望受益于逆周期调节预期增强,下半年板块不缺乏中长期估值修复催化剂。

近期建筑板块相对沪深300跑出明显超额收益,基建龙头领涨,当前建筑板块相对沪深300估值优势仍显著,我们认为短期建筑板块仍有望受益于逆周期调节预期增强,下半年板块不缺乏中长期估值修复催化剂。

短期来看,建筑并不缺乏持续催化剂。1)政策层面对2020年的逆周期调节定调较为明确,而地方大型投资计划陆续发布响应积极;2)1月社融中与基建相关指标均向好,降息与财政发力利好资金密集的建筑行业,18年基建投资缺项目贷款,19年基建投资缺资本金,而2020年这两个问题有望得到较好解决,后续货币与财政政策对建筑板块的支持力度有望持续。资管新规过渡期的延长,及近期平台融资的改善均利好基建资金来源改善。再融资的松绑有望使资金驱动下弹性较高的园林、装饰板块出现基本面反转;3)2月末建筑复工明显提速,我们预计3月第一周建筑工地的复工率有望达到70-80%左右,建筑业可能是疫情后需求恢复较快的行业之一。

中长期来看建筑板块存在成长与价值两条主线。1)成长角度:装配式建筑受益于新建建筑装配化率提升,钢结构则受益于装配化率提升过程中的成本劣势弥合,中性情况下行业2020-2025年期间取得8%-10%的复合增长可能性大,龙头公司受益于自身产能扩张及竞争格局改善,有望取得远超行业增速的复合增长;2)价值角度:建筑业未来总体市场容量趋于平稳,市场格局有望逐步优化,龙头公司在稳健增长的情况下,ROE、现金流等报表质量有望明显改善,分红能力有望明显提升。我们预计价值属性的提升有望在20Q2之后为行业带来整体估值提升。

短期弹性角度推荐基建央企及设计龙头,中长期逻辑角度继续推荐钢结构龙头、房建装饰龙头,建议加大对融资改善业绩弹性较高的园林、装饰标的的关注,20Q2-4关注基建反弹及中长期预期差修复可能带来的板块整体估值修复。1)基建央企及设计龙头短期有望受益于逆周期调节预期增强,央企龙头推荐中国交建(8.960,0.23,2.63%),中国铁建(9.680,0.18,1.89%),设计龙头推荐苏交科,中设集团,同时推荐国检集团(20.350,-0.05,-0.25%);2)建筑用工成本及招工难度上升或是中长期趋势,2019年混凝土价格随水泥价格上涨后,混凝土结构相对于钢结构的成本优势已逐步收窄,钢结构渗透率未来有望持续提升,推荐产能扩张计划明确,20-22年有望迎来产量及吨净利双增的钢结构加工龙头鸿路钢构,同时推荐精工钢构(3.670,0.12,3.38%);3)降准利好房建产业链预期修复,装饰龙头订单增速有望回升,房企融资若改善,装饰龙头收款亦有望改善,当前房建产业链龙头估值均处于历史底部区间,而后续有望表现出较强的价值属性,推荐金螳螂,中国建筑,上海建工(3.350,0.00,0.00%);4)园林高弹性品种关注东方园林(5.030,0.36,7.71%),铁汉生态(2.640,0.01,0.38%),东珠生态(17.380,-0.02,-0.11%)等。

风险提示

1)地方投资规划无法完成:固定资产投资受宏观经济形势、资金、政策等多方面因素影响,2019年即有部分地区未完成年初制定投资目标,因此地方无法完成20年投资规划仍是区域投资面临的潜在风险;

2)基建投资资金来源改善不及预期:当前地方债发行已明显提速,但全年地方债发行额度尚未公布,且银行贷款端对基建的资金支持仍未见明显改善,若基建投资资金来源未来改善进度和幅度不及预期,则可能会对区域投资产生不利影响。

文章来源:

本文摘编自华泰证券(18.960,0.41,2.21%)研究所已对外发布的研究报告,具体内容应以研究报告原文为准。订阅人不应单独依靠本研究报告中的信息而取代自身独立的判断,应自主做出投资决策并自行承担投资风险。